Por Pablo Pires Fernandes*

A CFEM (Compensação Financeira Pela Exploração Mineral) é motivo de controvérsias e disputas políticas que envolvem os três poderes da nação, além de se estender para associações empresariais e organizações da sociedade civil. Instituída pela Lei 7.990/89 e regulamentada pela Lei 8.001/1990, a CFEM é um valor pago pelas mineradoras pelo volume extraído do subsolo, patrimônio da União.

Os valores são distribuídos entre a União e os municípios – produtores, limítrofes e afetados – com porcentagens definidas pela lei (13.540/2017). Cerca de 5 mil municípios brasileiros recebem o repasse da CFEM, arrecadado pela Agência Nacional de Mineração (ANM).

No entanto, a legislação é ambígua e alvo de debate entre juristas acerca de sua natureza. Um entendimento do STJ (Supremo Tribunal de Justiça) definiu a CFEM como “preço público”, mas o STF (Supremo Tribunal Federal), em 2001, julgou a matéria e definiu que “não comportaria a sua incidência sobre o faturamento da empresa”, no entanto, afirma que “é constitucional por amoldar-se à alternativa de ‘participação no produto da exploração’ dos recursos minerais”.

Assim, a natureza jurídica da CFEM permanece ambígua e sujeita às mais diversas interpretações. É um tributo, é um imposto, é uma taxa, é uma contribuição ou um royalty?

O professor Ricardo Machado Ruiz, do Centro de Desenvolvimento e Planejamento Regional da Faculdade de Ciências Econômicas (Cedeplar), da UFMG, afirma que “é necessário estabelecer uma legislação e regulamentação sobre a cobrança da CFEM e torná-la parte do sistema tributário nacional, uma mudança institucional dentro do Estado que envolva a Receita Federal e a ANM”.

“Juridicamente já foi pacificado pelo STF, mas seria necessário explicitar o fato de que a CFEM não é um imposto sobre exportação ou produção, mas um royalty sobre valor agregado, cobrado sobre o valor líquido ou bruto da empresa, dependendo do entendimento”, explica Ruiz.

“Eles gostam de chamar de royalty, mas na verdade é um imposto, o nome dela é contribuição, é um imposto federal na nossa estrutura tributária, distribuído numa certa proporção para estados e municípios e União, sendo a maior parte é para os municípios (75%, eventualmente 65% para os que extraem e 10% para atividades âncora da mineração).”

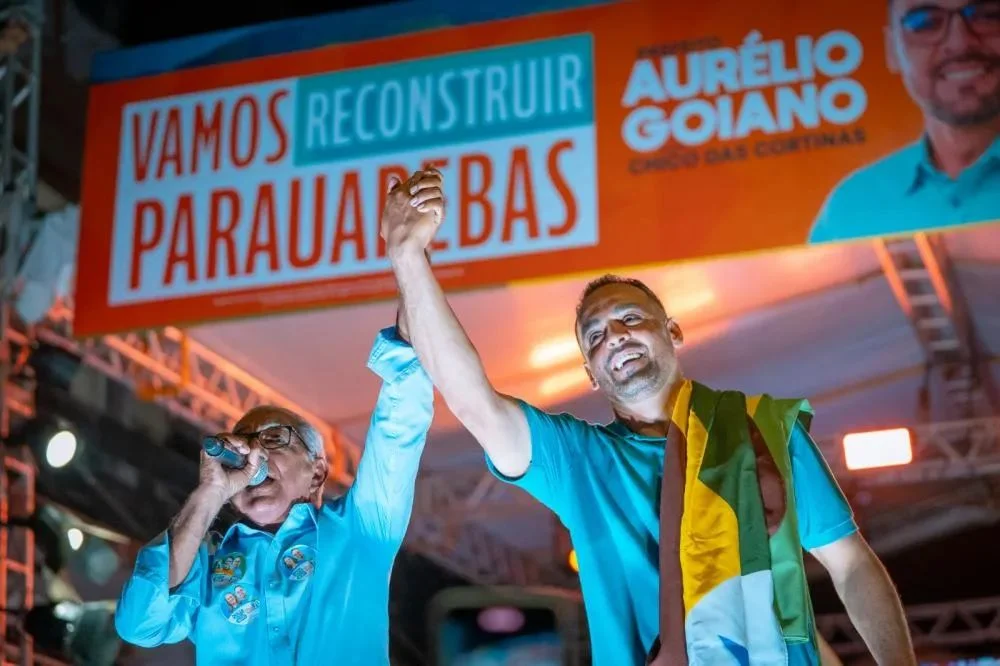

Foto de destaque: José Cruz / Agência Brasil

O Observatório da Mineração não aceita anúncios de mineradoras, lobistas e políticos. Por isso, precisa dos leitores para continuar a investigar o que o setor mineral não quer que a sociedade saiba e oferecer acesso gratuito às matérias. Faça uma doação recorrente no PayPal ou colabore via PIX com o valor que desejar no email apoie@observatoriodamineracao.com.br

Reforma Tributária acende debate sobre perda de arrecadação dos municípios

Com a Reforma Tributária, a CFEM voltou a ser tema de discussões acaloradas envolvendo os valores da alíquota, com uma possível a compensação a municípios mineradores, que sofrerão grandes perdas com a unificação dos impostos pela legislação aprovada em 2023.

O professor argumenta que os cálculos da CFEM e a possível taxação da mineração será debatida na segunda fase da Reforma Tributária, quando será abordada a tributação sobre renda e patrimônio. Como o subsolo e as riquezas minerais são considerados patrimônio da União, quaisquer alterações na CFEM ainda serão discutidas pelo Congresso este ano.

A unificação de impostos sobre consumo no IVA (imposto sobre Valor Agregado) extingue o ISS (Imposto sobre Serviços), o INSS (Imposto sobre Operações relativas à Circulação de Mercadorias), o IPI (Imposto sobre Produtos Industrializados) e o Cofins (Contribuição para o Financiamento da Seguridade Social).

Com isso, ocorre uma federalização de impostos e uma lógica de redistribuição será instituída, por meio do IBS (Imposto sobre Bens e Serviços) e do CBS (Contribuição sobre Bens e Serviços). O temor de estados e municípios mineradores é de um prejuízo enorme nessa distribuição.

Ruiz explica que “a cobrança das atividades mineradoras, antes da Reforma Tributária, era dada no local de origem, agora, com a reforma, é no destino, ou seja, fica com quem paga. Ora, se um município minerador produz minério, que é vendido do outro lado do país, o imposto fica no destino e esse município produtor deixa de arrecadar.

Para Waldir Salvador, consultor da AMIG (Associação dos Municípios Mineradores), as cidades mineradoras terão dificuldades de se recuperar por se tratar de um recurso não renovável. “O governo e o Congresso argumentam que a economia pode se recuperar. Como é que a economia exaurível recupera? Ela acaba. Como você vai recuperar a economia de uma cidade mineradora ao longo do tempo se ela caminha para a exaustão?”

A AMIG estima um prejuízo de cerca de R$ 2,5 bilhões apenas com a extinção do ICMS com a aprovação da PECF 45/2019, que trata da Reforma Tributária. “A estimativa é de que irá produzir um choque orçamentário em alguns municípios mineradores”, afirma Ruiz.

Um texto divulgado pela AMIG cita alguns exemplos: “Conceição do Mato Dentro (MG) recebeu R$ 155 milhões, passaria a receber R$ 16 milhões, queda em torno de 90%. Congonhas (MG) recebeu, em 2022, R$ 241 milhões, com a mudança o valor passaria para R$ 34 milhões, um déficit de 85,86%. Canaã dos Carajás (PA), uma das maiores potências da mineração brasileira arrecadou R$ 385 milhões, com a PEC 45 esse valor cairia para R$ 36 milhões, ou seja, mais de 90% de prejuízo. Parauapebas, também no Pará, arrecadou R$ 593 milhões no último ano, com o IVA receberia apenas R$117 milhões, uma queda de 80%”.

“A Reforma Tributária não muda praticamente nada da tributação da mineração, nem para o mercado interno e nem para a exportação. Para a atividade mineradora, essa Reforma Tributária está ótima”, afirma Ruiz. “De fato, essa reforma pode até melhorar a atividade mineradora porque fica mais fácil ela recuperar créditos tributários que ela não tinha acesso, ISS e alguns ICMS.”

A Reforma Tributária adota o critério populacional para a distribuição da arrecadação (80% segue este critério). Se, por um lado, a distribuição pelo país poderá se tornar mais isonômica, por outro, os municípios mineradores, muitos deles com população reduzida, terão prejuízos consideráveis.

Leia mais: Mineradoras podem ter sonegado R$ 35 bilhões em CFEM nos últimos cinco anos

CFEM como compensação e alíquota encontram divergências

Salvador argumenta que a CFEM poderia servir de compensação financeira aos municípios mineradores e afetados, por se tratar de um recurso não renovável. Ruiz afirma que “a CFEM é uma saída para os municípios minimizarem possíveis danos causados pela perda de arrecadação da IBS, mas não é a melhor maneira de se distribuir a riqueza da mineração por não ser muito eficiente do ponto de vista técnico”. E completa: “Mas é o que é possível diante das disputas políticas”.

Bruno Milanez, professor da Universidade de Juiz de Fora, não concorda com o argumento de a CFEM ser instrumento compensatório: “Isso é um desvio total de função da CFEM, que não é imposto e não tem a função de compensar perda de tributos em estados e municípios. Estão usando a CFEM para resolver outro problema, é tampar o sol com a peneira”, critica, defendendo a necessidade de maior definição jurídica.

Nesse debate sobre compensação uma das principais discussões é a em relação à alíquota da CFEM, hoje no máximo de 3,5%, no caso do minério de ferro, sobre o faturamento bruto das empresas mineradoras. Antes de 2017, o cálculo era feito a partir do faturamento líquido, o que, segundo Milanez, dava margem a manipulação contábil por parte das mineradoras, que inflavam gastos internos.

No entanto, a questão da alíquota segue indefinida. Há parlamentares e membros do Executivo de estados mineradores, sobretudo Pará e Minas Gerais, que defendem a isonomia com o royalty do petróleo, de 9,6%.

Ruiz acredita que existe a possibilidade de aumentar a alíquota para compensar os municípios pelas mudanças causadas pela Reforma Tributária. “Hoje as minhas estimativas, é que no Brasil ela poderia chegar a valores próximos a 5,5%, praticados em províncias da Austrália e em alguns lugares dos EUA. Eessas empresas têm uma taxa de lucro excepcional”, lembra.

Segundo ele, a demanda internacional pelo minério de ferro e outros, liderada pela China, “é estrutural e permanente”. “Isso vai criar a possibilidade de transferir renda dessas empresas aos municípios e estados mineradores e melhoraria as condições de renda da população em geral”, defende.

Judicialização: municípios ameaçam reagir às perdas da Reforma Tributária

A compensação das perdas dos municípios com a Reforma Tributária esbarra, novamente, na questão da ambiguidade jurídica. Em 2022, o STF julgou válidas as leis estaduais de Minas Gerais, do Pará e do Amapá que instituíram taxas de controle, monitoramento e fiscalização das atividades de pesquisa, lavra, exploração e aproveitamento de recursos minerários TFRM (Taxa de Fiscalização de Recursos Minerais).

Depois da decisão, outros estados e municípios seguiram o mesmo caminho: Mato Grosso, Mato Grosso do Sul, Tocantins, oito municípios do Pará e dois em Minas Gerais. O governo do Maranhão criou uma taxa referente a cargas transportadas sobre trilhos – que inclui o minério de ferro da Vale transportado de Carajás até o porto de São Luís e o estado de Goiás criou uma taxa cobrando ICMS sobre a exportação de produtos minerais e agrários, que gozam de isenção pela Lei Kandir, de 1996.

“As empresas entraram com um pedido de inconstitucionalidade da cobrança da taxa de fiscalização ambiental que os estados colocaram sobre a atividade de mineração e as empresas perderam”, explica Salvador. Para o consultor da AMIG, isso abre margem para que os municípios reivindiquem a cobrança de taxa municipal.

Na decisão do STF, segundo o site oficial, “prevaleceu o entendimento de que os estados têm competência para instituir taxas de forma a efetivar a atividade de fiscalização (poder de polícia) e de que a base de cálculo fixada obedece ao princípio constitucional da proporcionalidade. O colegiado considerou possível, nos três casos, que a taxa seja baseada na presunção do custo da fiscalização, porque o ônus tributário ao patrimônio do contribuinte está graduado de acordo com o faturamento do estabelecimento, com o grau de poluição potencial ou com a utilização de recursos naturais”.

“Se a Reforma Tributária não compensar os municípios, o rombo que será causado pelo ICMS e desprezar a Lei Kandir, os municípios, de forma unânime, vão criar tarifas para tributar a mineração em nível municipal”, argumenta Salvador.

A AMIG afirma que essa iniciativa deveria ser tomada pelo governo federal “porque o Executivo é quem conhece o aproveitamento econômico das empresas, é quem é legalizado para entender a atividade”. “Nós vamos tarifar a mineração muito a contragosto, mas já está definido que, se eles estão nos esnobando de cima pra baixo, nós vamos ter que cobrar de baixo pra cima, não tem outro caminho”, afirma.

O argumento jurídico toma como base a decisão do STF que confere aos estados o poder de fiscalizar. “Nós vamos fazer a mesma coisa, vamos criar uma taxa de fiscalização municipal e paciência, fim de papo”, diz Salvador, com base na discussão realizada no Fórum Municipal para o Desenvolvimento Mineral.

A segunda tese é de que, pela resolução do STF, a cobrança da CFEM implica na “participação no produto da exploração”. Nesse sentido, Salvador defende que, “portanto, os municípios são sócios no negócio”. “Se você é sócio e não tem condições de entender o que se passa no seu negócio, então deve-se criar algum tipo de lei para arbitrar essa questão.” Segundo Salvador, a Reforma Tributária e a definição sobre compensações aos municípios é que definirá a questão.

O professor Ruiz explica que a fiscalização é autorizada pela Constituição Federal ou Estadual e que o município pode exigir ressarcimento pelos custos de fiscalização. “Isso é uma taxa. Mas o problema é que se se começa a aumentar a taxa para compensar as perdas com a Lei Kandir e a CFEM, inevitavelmente vai cair num debate secundário. Que é o seguinte: fundamente as despesas que você tem nessa fiscalização.” Para ele, é como se fosse um “puxadinho jurídico”.

“O risco é criar uma taxa, mas haver um pedido de fundamentação para o nível de despesas. Por exemplo: Qual é a base que justifica você cobrar 1%, ou 2%, qual o limite já que é uma taxa por serviço? Você vai ter que falar quanto custa este serviço. Isso pode criar um debate futuro que não é sobre a criação da taxa, mas o nível delas.”

Ruiz explica que, em contrapartida, as mineradoras vão argumentar que “fiscalizar 100 ou 150 toneladas é a mesma coisa e não tem porque taxar sobre volume”. Ele defende que isso deve ser mais bem definido juridicamente, pois há o risco de judicialização do debate e sobre as finalidades desses recursos.

CFEM precisa de regras para aplicação dos recursos. Controle social é um caminho.

Outro debate em relação à CFEM é como a verba deve ser aplicada em cada município. Na legislação vigente, o que existe é uma recomendação – não obrigatória – de que 20% dos recursos da CFEM sejam aplicadas em “diversificação econômica, ao desenvolvimento mineral sustentável e ao desenvolvimento científico e tecnológico”. Além disto não ser aplicado na prática, dificultando que municípios superem a dependência da mineração, os recursos dos royalties são aplicados em atividades questionáveis, incluindo shows em festas de cidades com cachês multimilionários para artistas.

Uma questão neste debate é, de um lado, a autonomia dos municípios para decidir como aplicar a verba da CFEM, e de outro, a da iniciativa popular, em que os cidadãos de cada cidade votariam para escolher quais as propostas são mais pertinentes à diversificação econômica.

Bruno Milanez defende iniciativas de controle popular e afirma que “a CFEM não é um dinheiro dos municípios, é um dinheiro da União, já que o solo pertence à União”. Ele afirma que mesmo com 60% destinado aos municípios, por lei, a União pode dizer como usar esse dinheiro. “Então, se é pra compensar a perda de receita futura para um bem esgotável, a União poderia dizer que é para a diversificação econômica. Mas isso, com certeza, gera muitos questionamentos.”

Outro problema grave é que a União, os estados e municípios também não cumprem com a transparência requerida por lei, que estabelece que as informações relativas à aplicação das parcelas da CFEM deveriam ser públicas e na prática não são.

Para Milanez, o controle social é a forma capaz de evitar distorções como de um prefeito asfaltar uma via e argumentar que é para a diversificação econômica, porque vai promover o comércio. “Se você não tiver o controle social sobre o uso da CFEM, vão haver prefeitos que qualquer coisa é diversificação econômica, porque os prefeitos vão estar sempre olhando um horizonte de quatro anos. É o controle social que realmente vai dizer ‘olha isso aqui realmente é o que vai gerar diversidade econômica daqui a cinco, 10 ou 15 anos’ e estabelecer as prioridades”, afirma.

*Pablo Pires Fernandes é jornalista freelancer e cronista. Trabalhou como repórter, redator e editor nos jornais O Tempo e Estado de Minas e diretor de redação do site Dom Total, além de colaborar para outros veículos no Brasil e no exterior.

Descubra mais sobre Observatório da Mineração

Assine para receber nossas notícias mais recentes por e-mail.